こんにちは、松井です。

今回の記事では、チャート分析を行う際に非常に有効な

「エリオット波動」

について具体的な分析方法を図を用いながらわかりやすく解説します。

普段あなたが使っている手法にエリオット波動を用いることにより、より強い根拠を持ってエントリーを行うことができるようになるため是非今回の記事を読んで取引に活用してみてください。

- エリオット波動の具体的な活用方法がわかり取引の精度を上げることができる

- エリオット波動を使用する上での注意点がわかる

エリオット波動とは

エリオット波動とは、19世紀の会計士エリオットが提唱した株式市場の理論を深めるための分析手法です。

このエリオット波動を一言でいうと

「相場の値動きには法則性を持ったサイクルがある」

という事です。

そしてこのエリオット波動には以下の3つのポイントがあります。

【ポイント①】ダウ理論

元々エリオット波動は、ダウ理論の「主要トレンドは3段階で成り立っている」という考えそれぞれに特色があり、それを飛躍させたのがエリオット波動となります。

【ポイント②】フィボナッチ数列

もう1つのポイントとなるのが、フィボナッチ数列が基盤になっているという事です。

この数列から導き出せる「フィボナッチ比率」または「黄金比率」と呼ばれる比率を用いて分析を行うことにより精度の高い取引が可能となります。

【ポイント③】3つの要素

そして最後のポイントとして、エリオット波動には以下の3つの要素があります。

エリオット波動における3つの要素

- パターン:波動の形状

- 比率:他の波動と比較した時に計測できる一定の比率

- 時間:横軸でみた時に確認できる比率の法則

これらを元に波動の原理ができあがっています。

以上3つのポイントをお伝えはしたのですが、この説明を聞いただけでは意味がわからないと思いますので簡略化した図で解説していきます。

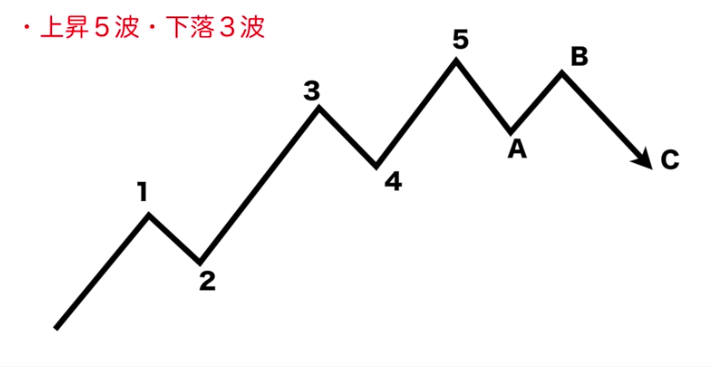

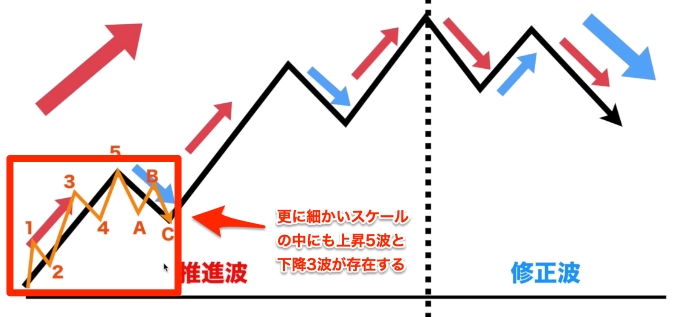

上昇5波・下落3波

下記の図はエリオット波動の各波動(波)を簡略化したもので、黒い線が価格の動きを表しています。

エリオット波動は、

左下から上昇している部分を1波、その後2波、3波、4波、5波と続く5つの波を上昇5波

その後、下落しているA波、 B波、C波を下落3波

と呼び、このような1つのサイクルを形成します。

例えばエリオット波動を覚えることによって、価格が動いている時にその環境がどういった状況下にあるのかを客観的に捉えることができるようになります。

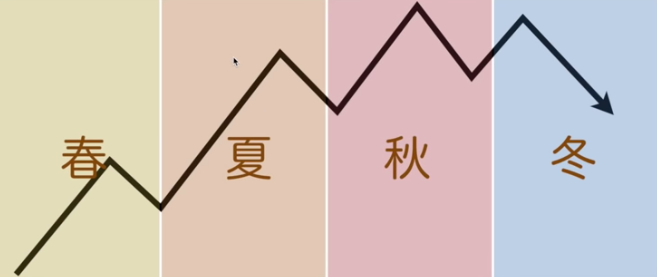

このサイクルを春夏秋冬という季節のサイクルを例に説明すると、

春が終わって夏がくるのがわかっていたら夏服の準備をしたり、冬が来そうになれば衣替えをしたりしますよね?

それと同じように値動きのサイクルとして春夏秋冬として考えた場合、今見ている値動きが夏の時期の価格である事がわかっていたら、次の秋にはどういった値動きをみせるからどういった戦略でトレードをすればいいのかがわかるはずです。

こういった法則を知ることによって、あなたがとるべきトレードスタイルやそれに対して分析する一つの視座というのが明確になります。

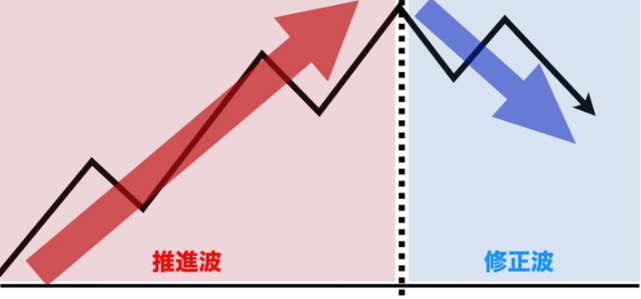

推進派と修正波

そしてこの上昇5波を総称して「推進波」

下落3波を総称して「修正波(調整波)」

と呼びます。

1つの大きなスケールでみた場合、この左側のサイクルは上昇過程のサイクルとして捉えますので、

左側の上昇5波というのは上昇→下落→上昇→下落→上昇となっていますが、上昇を推進しているため「推進波」、

一方、右側の下落3波は上昇(推進)の調整をするプロセスとして捉えられるため「修正波(調整波)」と呼ばれます。

このように推進波と修正波の波がサイクルを築いていくのエリオット波動の原理原則となります。

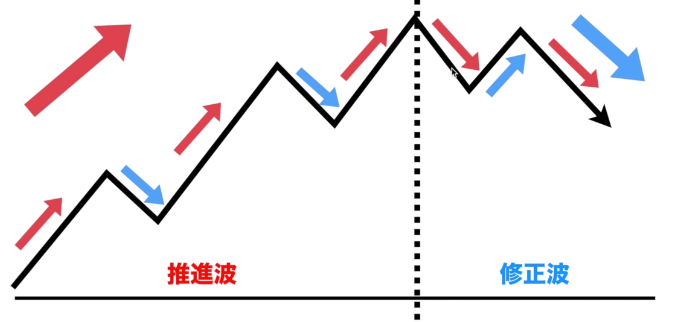

この上昇5波と下降3波をそれぞれの波という視点で見ると、

第1波は推進波、第2波は修正波、第3波は推進派といったようにスケールを1つ小さくしてみると、推進と修正を繰り返しているのがエリオット波動の特徴となります。

そして、この大きな波とその波の中にある1つ1つの波を普段あなたが見ている時間足に置き換えることができます。

さらにいうと、この1時間足の中を細かな5分足で見ると、同じように上昇5波と下落3波を繰り返すサイクルが出来上がっているのがエリオット波動の特徴の1つです。

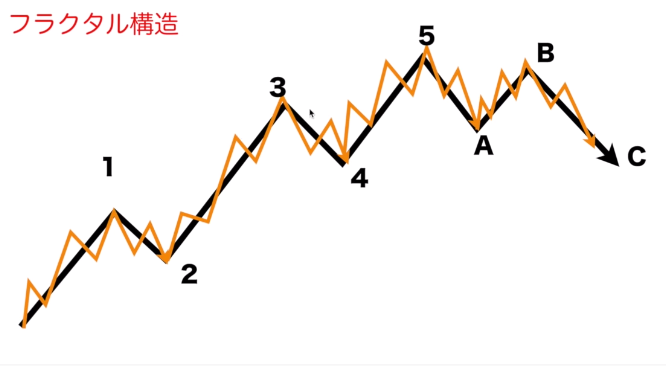

そしてこのようなサイクルがまた同じように2波、3波、4波、5波でも続いて繋がって波動を築いていくの「フラクタル構造」と呼ばれています。

つまり、フラクタル構造とは

「あるサイクルを持った一部分が繋がって形状を組み立てることにより全体と同じような形状になっている事」

を指します。

往々にして負けている人は、局所的な値動きやインジケーターの動き、一般的に語られている手法に囚われすぎている傾向にあります。

ここでエリオット波動形成のルールをお伝えします。

- 第2波は第1波の始点を下抜けることは無い

- 第3波が最も短い波になる事はない

- 第4波が第1波の価格帯に割り込むことはない

ここまではエリオット波動の概要をお伝えしましたが、ここからはなぜエリオット波動が形成されるのかについて解説します。

ここまで解説した内容は下記の動画でも解説しています。

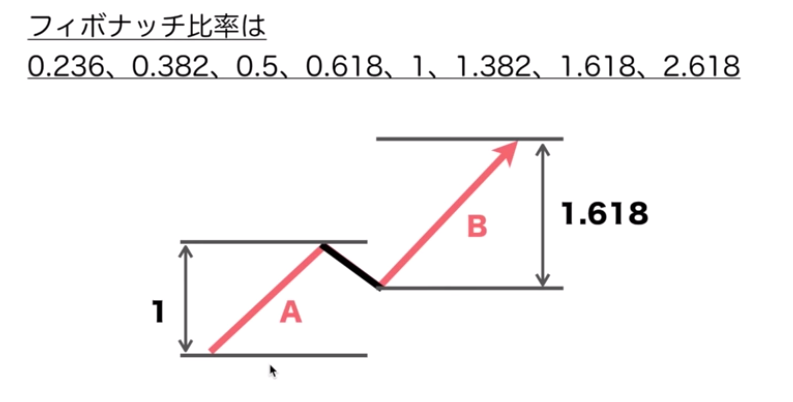

フィボナッチ数列とは

エリオット波動の5波、3波では一定の規則性を持っており、フィボナッチ数列に当てはめることができます。

つまり、フィボナッチの比率に置き換えて考えることにより、その波動がどこまで伸びて折り返すのか推測することがができるようになります。

エリオット波動が形成される理由を説明する前に、フィボナッチ数列について解説します。

フィボナッチ数列とは、「自然界のある一定の法則性を持った数列(比率)」です。

具体的には

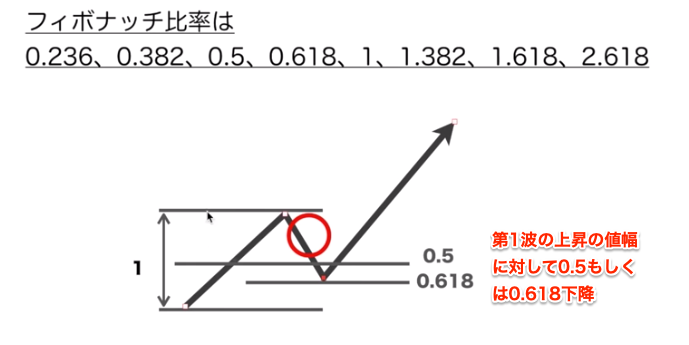

「0.236、0.382、0.5、0.618、1、1.382,1.618,2.618」

これらの数値が節目として使用されています。

これらの節目となる数値を為替相場に当てはめて考えると、下記のようにAとBの波(エリオット波動でいう1波と3波)を比較して考えるとAの上昇の値幅とBの上昇の値幅の比率がフィボナッチの比率の1つである「1.618」となります(あくまで一例です)。

フィボナッチ数列やフィボナッチ比率を用いるフィボナッチリトレースメントの具体的な使用方法については以下の記事で解説していますので是非ご覧になってください。

各波動が形成される背景

ここからは各波が形成される背景にいる、実際に取引している人たちの大衆心理に基づいて解説していきます。

そもそも相場というの、常に一方向に進むというわけではなく、どこかのタイミングで大きな底を打った後に上昇に向かう波を築き始めます。

第1波

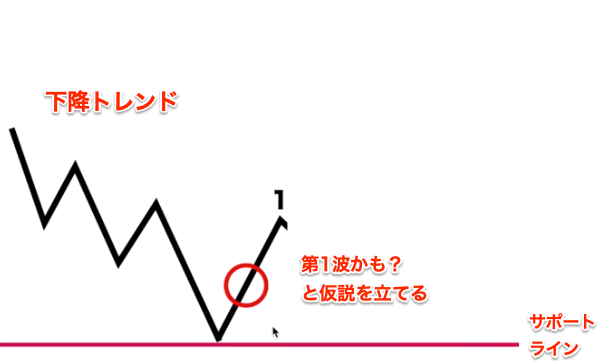

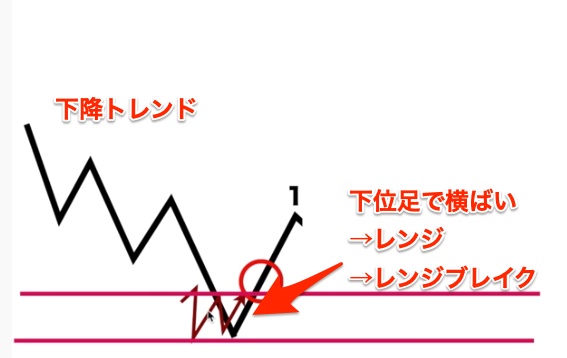

下記のように下降トレンドが続いてく途中ではどこで上昇に転じるかはわかりませんが、強いサポートラインで反発して価格を伸ばした場合、エリオット波動の第1波が形成されていると仮説を立てることができます。

この時の投資家心理としては、サポートラインや他の根拠を元に相場が上昇すると見込んで買いのポジションを仕込み大きな利幅を取りにいこうと考えます。

また、第1波となる予兆の一例として、下降の大きな波をより細かくみた時(下位足を見た時)に価格が下がらずに横ばいの波を築きながらローソク足の実体が小さくなりながら、小さなレンジ相場を築き、このレンジ相場をブレイクした時は第1波となるんじゃないかと予測する事ができます。

第2波

第1波で上昇してくるものの、一度下降に進み「押し」が見られます。

この時の価格が下がる要因としては、大きな局面で見たらまだ下降トレンドですので第1波の節目を「戻り目」と勘違いして売りのポジションを持つ投資家達が一定数存在します。

さらに、底値付近で買いのポジションを仕込んでいた投資家達の利益確定も合わさって価格が下がり第2波が形成されると考えられます。

この第2波の特徴として、上記で説明したフィボナッチ比率にあてがえて考えた場合、第1波の上昇の値幅に対して第2波の下降の比率は0.5もしくは0.618となることが多いです。

仮にこの時に下降が止まらずに第1波の起点となるラインを下回った場合はエリオット波動として捉えることはできません。

あくまで0.5〜0.618の付近で反発した時に今後エリオット波動の理論に基づいた予測を行うことができます。

第3波

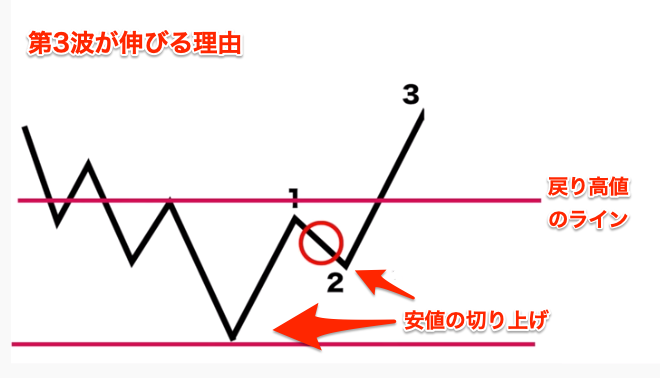

一般的には第3波が一番伸びると言われています。

その理由としては

下降トレンドにおける戻り高値のラインをブレイク

↓

そのブレイクを確認して新規の買いのポジションが入る

↓

安値を切り上げていることから上目線に切り替わる

↓

さらに価格が伸びる

といったは事が挙げられます。

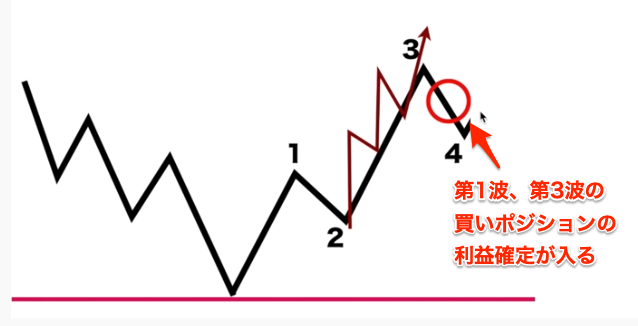

第4波

上昇に対しての押しが入り第4波が形成されます。

この第4波は、第1波や第3波の下層圏での買いのポジションの利益確定が入りやすくなると同時に、これまでの流れから明らかな上昇トレンドとして捉えることもできるため、さらに買いのポジションが多く入ってくるのも大きな特徴です。

また、第4波は第3波の値幅に対して約1/3まで押しをつける事が多いです(つまり第3波の値幅の2/3まで価格が下落する)。

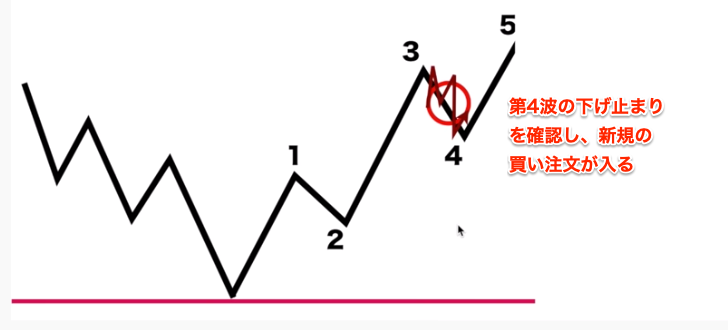

第5波

第4波で下げ止まったのを確認した上でまだまだ上昇トレンドが続くという投資家心理が働き、新規の買い注文が入ってきます。

ただし、ここまでの買いポジションの利益確定などが入るため第3波ほどの上昇は見られませんが、一般投資家や投資初心者が上昇傾向だと認識して買いの注文が入ってくるので、第3波と比べて急に大陽線が出現して急な角度で上昇しやすいのも第5波の特徴です。

またもう1つの特徴としては、必ずしも第3波の高値を更新できるわけではなく、その前に価格が下落することがあります(この現象をトランケーションと呼びます)。

ではどのような時にこのトランケーションが起こりやすいかというと、

例えば第1波に対して第3波が通常よりも大きく上昇した場合は、第3波の時点で上昇の力を使い果たしたとして捉えることができ、結果として第5波が思った以上に伸びなくなり結果としてトランケーションが起こりやすくなる傾向にあります。

このように他の波動と比較する事により、価格のゴールを予測しやすくなるのもエリオット波動の大きな特徴です。

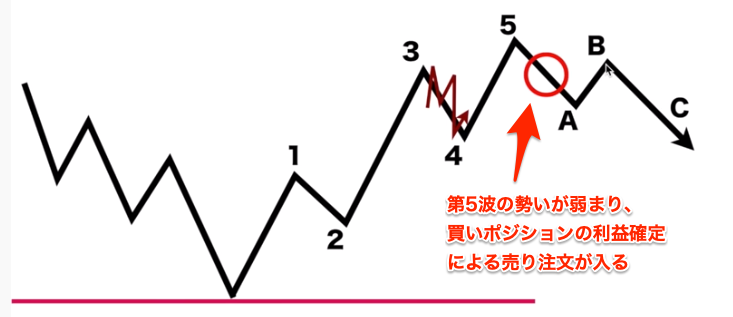

A波

利益確定の勢力が強くなり、第5波の勢いが無くなっているのが見て取れるほど、それまでの買いポジションの利益確定による売り注文が入りやすくなりなります。

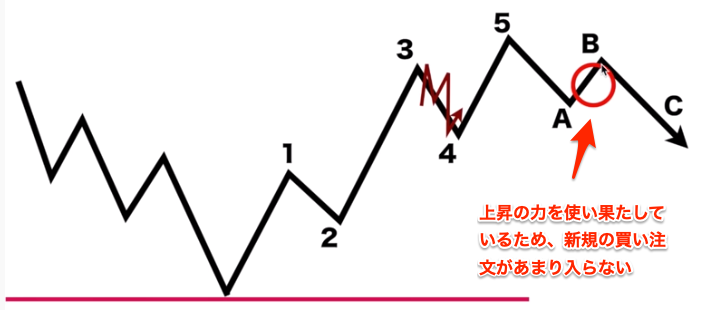

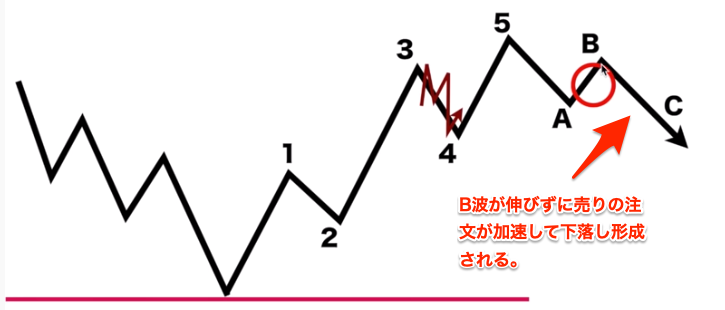

B波

第3波と第5波で上昇の力を使い果たしているため、まだ上目線であるが新規の買い注文があまり入らない状態です。

C波

B波が伸びずに陰線などをつけて高値を切り下がって、安値を更新するんじゃないかという思惑のもと、売りの注文が加速して下落します。

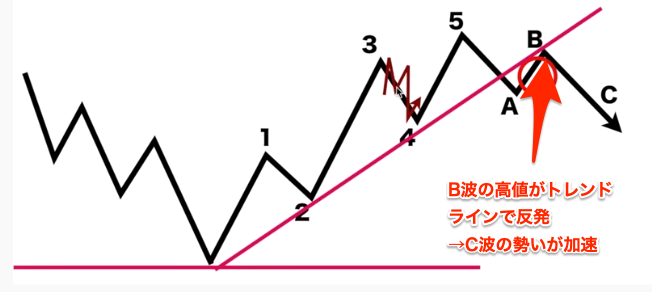

また下記のようにトレンドラインを引いた時にB波の高値で反発したような際には、C波の勢いが加速する傾向にあります。

そして1波、2波、3波を捉えた時点で4波、5波までのシナリオを描けるようになる事が重要です。

ここまで解説した内容は下記の動画でも解説しています。

エリオット波動の活用方法

ではここからはエリオット波動の具体的な活用方法について解説します。

使用するツールは

- フィボナッチリトレースメント

- チャネルライン

この2つです。

上昇5波を主軸に第3波動、第4波動、第5波動の節目を見つける方法を4つのステップに分けてお伝えしていきたいと思います。

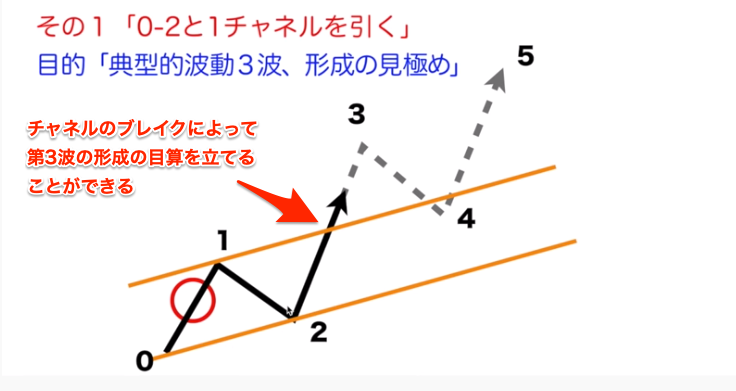

ステップ1「0-2チャネルを引く」

第1波の始点(0)と第2波の終点(2)でトレンドラインを引き、そのラインに平行なチャネルラインを第1波の高値を通るように引きます。

これが0-2チャネルとなります。

このチャネルを引くことにより、典型的な3波が形成されるのかを確認する事ができます。

どういう事かというと、エリオット波動の理論では第3波が一番長い波動を形成するので、このチャネルラインを上抜けることによって初めて第3波が形成されるんじゃないかという目算を立てることができるということです。

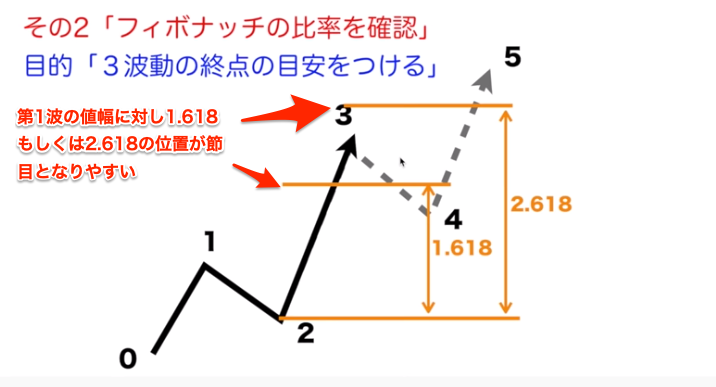

ステップ2「フィボナッチの比率を確認」

フィボナッチの比率を用いて第3波の終点を予測します。

第1波の値幅に対して第3波の値幅はフィボナッチの比率である1.618もしくは2.618の位置に節目を付けやすいとされています。

ですので、まずは1.618の位置を節目とし、その位置を超えたら次は2.618を目指して価格が伸びると予測してエントリーを狙うことができます。

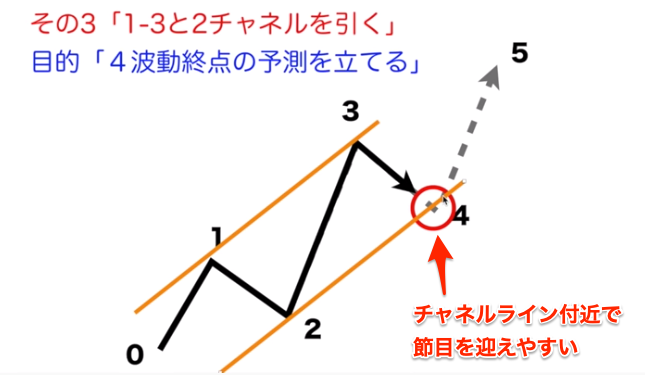

ステップ3「1-3と2チャネルを引く」

第3波で節目を付けた後、第1波の高値と第3波の高値の位置にラインを引き、そのラインと平行なチャネルラインを第2波の終点の位置に引きます。

このチャネルラインの内側で第4波で節目を迎えやすくなるため、他の分析根拠と合わせてこのライン付近でエントリーを狙うことにより確度の高い取引を行うことができます。

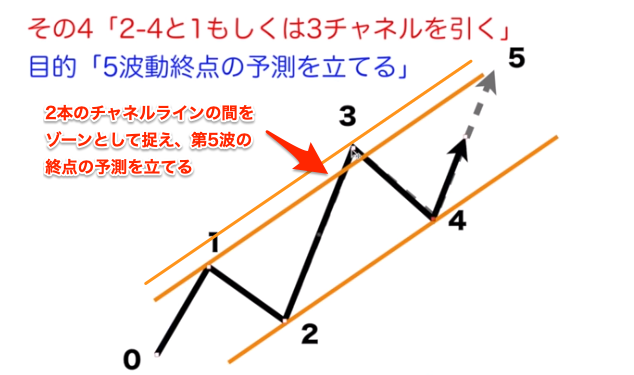

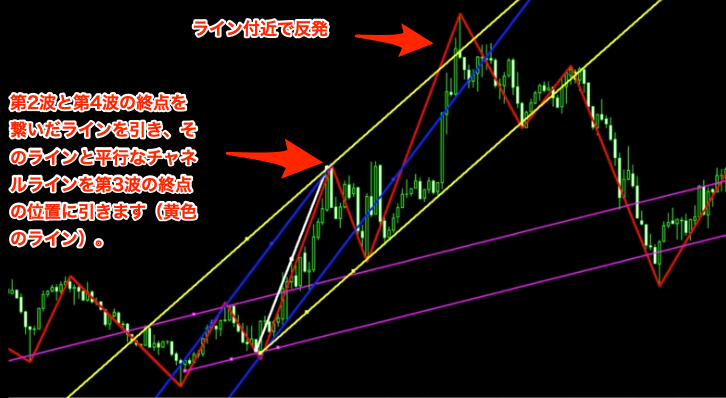

ステップ4「2-4と1もしくは3チャネルを引く」

第4波で節目を付けた後、第2波の終点と第4波の終点を繋いだラインを引き、そのラインと平行なチャネルラインを第1波の終点もしくは第3波の終点の位置に引きます。

その2本のチャネルラインの間をゾーンとして捉え、そのゾーン付近を第5波の終点として予測を立てることができます。

また補足として第5波と第3波の出来高を比較し、

第5波の出来高が第3波より少ない→チャネルラインの手前で下降

第5波の出来高が第3波と同等・それ以上→チャネルラインを目指して力強く上昇

といった予測を立てることも重要となってきます。

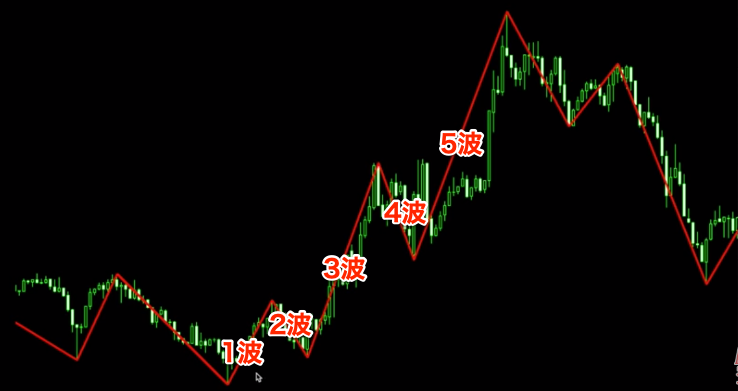

実際のチャートで解説

では以下の実際のチャートを使って解説してきます。

チャート上には「ZigZag」というインジケーターを表示してチャートの流れを視覚化しており、それぞれ1波〜5波と捉えることができます。

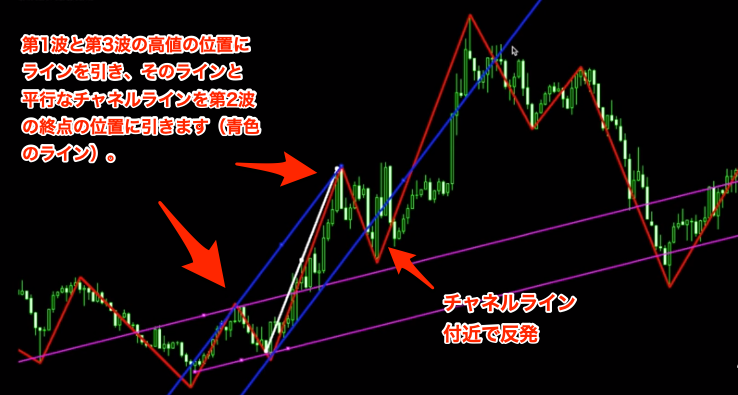

第1波の高値を通るチャネルラインをブレイクしたのを確認し、第3派が形成されようとしている段階に入ったら、第1波の始点を0%、終点を100%としてフィボナッチリトレースメントのラインを引きます。

表示させたフィボナッチリトレースメントを第3波の始点に0%のラインを合わせるように移動させます。

するとフィボナッチ比率の1.618と2.618の位置で反発しているのがわかります(チャート上では%表示になっています)。

今回の例では、1.618と2.618の位置できれいに反発していますが、必ずしもこの位置で反発するわけではないので注意してください。

第3波で節目を付けた後、第1波の高値と第3波の高値の位置にラインを引き、そのラインと平行なチャネルラインを第2波の終点の位置に引きます。

するとチャネルライン付近で大陽線が出現し、もみ合った末に大きく反発しているのがわかると思います。

第4波で節目を付けた後、第2波の終点と第4波の終点を繋いだラインを引き、そのラインと平行なチャネルラインを第3波の終点の位置に引きます。

そしてそのチャネルライン付近で第5波の節目となっているのがわかります。

なぜなら少しでもラインの角度がずれるだけで思ったように反発しなかったり、ラインでピッタリ反応するわけではなくライン付近で反応する事もありうるからです。

また,僕が開発したサインツールである「シンギュラリティ」を使用している方は、先程のチャートにツールを当てはめるとフィボナッチのライン上で出現したサインできれいに反発しています。

このようにサイン+フィボナッチのラインを複合的にエントリーを行うことにより確度の高いエントリーが可能となります。

今回紹介した「シンギュラリティ」を活用して稼いでいきたい方は以下のリンクから詳しい情報を入手してください。

また、ここまで解説した内容は下記の動画でも解説しています。

まとめ

今回の記事ではエリオット波動を用いた相場の分析方法について解説しました。

フィボナッチのラインやチャネルラインを利用することにより、第3波〜第5波の節目となるポイントを予測することが可能となります。

ただし、エリオット波動の分析方法のみを根拠とするのではなく他の根拠と合わせて活用することが非常に重要となります。

なぜなら、無理に当てはめようとしても他の投資家達が同じようにエリオット波動を意識して取引を行わないとあなたが思い描いたようんチャートを形成してくれないからです。

ですので、今回解説したような誰が見てもエリオット波動が形成されていると判断できた時にエリオット波動を活用するのがいいでしょう。